2022年(令和4年)2月16日(水)〜3月15日(火)までの1ヶ月間です。

公営競技の払戻金申告についてお悩みの方

興味のある方の参考になれば幸いです!

|

公営競技の払戻金、もし確定申告しないとどうなるの? |

|

払戻金の確定申告したんだけど、間違って外れ舟券も経費に入れてしまっていたことがわかったんだよね。 申告の修正ってできるのかな? |

今回は公営競技払戻金の確定申告について、シミュレートを交えて解説します。

公営競技の払戻金を確定申告すべき人とは?

公営競技の払戻金があった場合、いくらから確定申告が必要になるのか?

その目安は、下記タイプ別に分かれます。

公営競技の払戻金は、一般的に一時所得となります。

以前、競馬の払戻金で雑所得と認められた最高裁の判例はありますが

・ 予想の確度の高低と予想が的中した際の当率の大小の組合せにより定めた購入パターンに従い、馬券を自動購入するソフトウェアを使用

・ 年間を通じてほぼ全てのレースで馬券を購入することを目標として、年間を通じての収支で利益が得られるよう工夫

・ 6年間にわたり、年間3億円~21億円というお金をつぎ込む

・ しかも少ない年で約1800万円、多い年で約2億円という利益を継続的に得る

という購入の仕方です。

ギャンブルというよりは、投資的な競馬の賭け方をしていると認められた例です。

これは、あくまでも特例的な考え方。

逆に言うと

ということ。

なので、一般的に公営競技を楽しんでいる方は、全て一時所得となります。

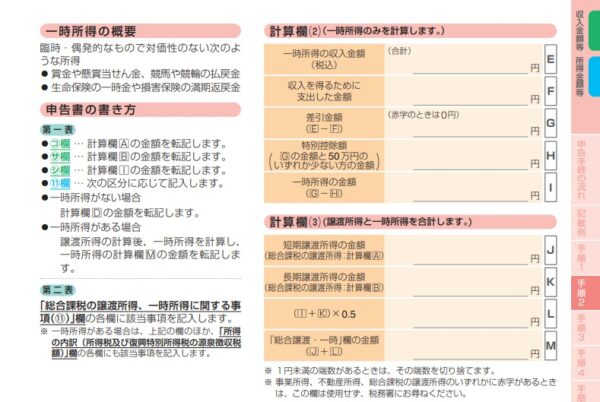

一時所得は、公営競技の払戻金だけではありません。

・ 賞金や懸賞当せん金

・ 生命保険や損害保険の一時金・満期返戻金

なども一時所得として分類されます。

そのため、一時所得の確定申告は

✓ 賞金や懸賞当せん金

✓ 生命保険や損害保険の一時金・満期返戻金

これら全ての合算で申告する必要があります。

一時所得が公営競技の払戻金のみの場合

一時所得としての受取が、当該申告年度期間中(その年の1月1日から12月1日まで)に公営競技の払戻金しかなかった場合、50万円超えるかどうかが申告目安となります。

払戻金にかかる所得を計算する場合

が必要となります。

ハズレ投票券は一切、必要経費にはできないということに注意です。

なぜか?

それは、払戻金が一時所得だからです!

特例は、一般的にはあり得ません。

以上!!(笑)

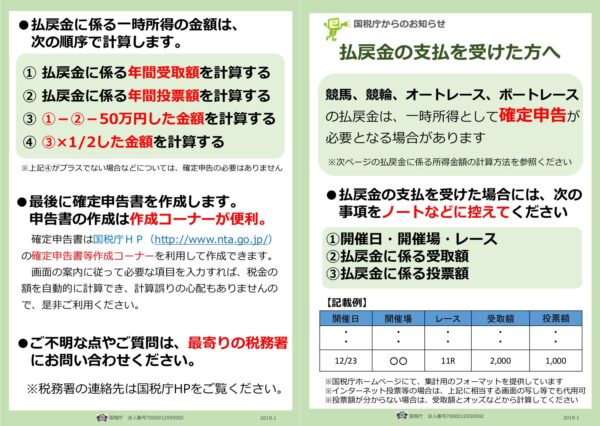

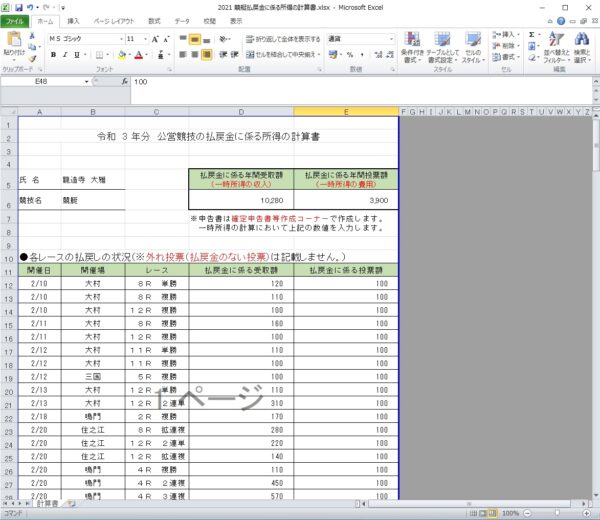

公営競技の払戻金について確定申告する場合は、払戻金の受取額と当たり投票券の購入額をその都度、所得計算書に記しておく必要があります。

所得計算書の様式は、国税庁HPよりダウンロードできます。

≫ 「公営競技の払戻金に係る所得の計算書」ダウンロードはこちら

では例として、その年の一時所得が競艇の払戻金500,500円のみだった場合、同額の払戻金を受けたAさんとBさんについて、それぞれ考えてみましょう。

Aさん Aさん |

たまたま100円で購入した3連単が高額配当の万舟券となり、500,500円の払い戻しを受けたよ。 その年に舟券購入したの、この1回だけなんだよね。スゴイでしょ?(笑) |

| その年は100円ずつ10レースの舟券購入分で、トータル500,500円の払い戻しを受けました。 万舟券続出だったのは、ビックリです。 |

AさんもBさんも、それぞれ万舟券が絡みながら500,500円の払戻金を受け取っています。

受取額は同じなのですが、当たり舟券の購入額に違いがあります。

| 払戻金 年間受取額 ① |

当たり舟券 年間購入額 ② |

①-②-50万円 した金額 ③ |

③×1/2した金額 払戻金所得額 |

申告の 必要性 |

|

| Aさん | 500,500 | 100 | 400 | 200 | 必要 |

| Bさん | 500,500 | 1,000 | ▲500 → 0 | 0 | 不要 |

上記表のように受取額は同じでも、当たり舟券の購入額の違いで、申告の必要性に違いが生じます。

Aさんの場合100円で購入した舟券が、オッズ5000倍以上の万舟券に。

非常に稀なケースですが、ない話ではありません。

直近10年間の最高配当は、2011年5月22日の2レースの3連単(組番:4-5-2、人気:24)が、682,760円を記録しています。

【参考:競艇予想サイト 必勝NAVI『競艇の年間別最高配当はどのくらい?過去10年分のランキング1位を見よ!』より】

オッズ5000倍以上の舟券、当たってみたいですよね。

でも、公営競技の払戻金は

ということも、肝に銘じておくように!(笑)

ギャンブルで得たお金は、悪銭かもしれません。

しかし「悪銭身に付かず」と言って、パァ~っと使っちゃうのは待った!

使うなら、きちんと納税分のお金を残した上で使いましょう。

払戻金の使用は、計画的に(笑)

一時所得が公営競技の払戻金以外にもある場合

一時所得が公営競技の払戻金以外にもある場合、全ての合算で50万円超えるかどうかが申告目安となります。

ここで競馬・競艇の払戻金の他に、生命保険の満期保険金を受けたCさんについて考えてみましょう。

| 年間の一時所得を整理したら ・ 競馬払戻金280円(当たり馬券購入額100円) ・ 競艇払戻金160円(当たり舟券購入額100円) ・ 生命保険満期保険金200万円(今まで支払った保険料150万円) があります。 一時所得の計算はどうなりますか? |

Cさんにかかる一時所得を計算してみると

| 一時所得の 収入金額 ① |

収入を得るために 支出した金額 ② |

①-②-50万円 した金額 ③ |

③×1/2した金額 一時所得額 |

|

| 競馬 | 280 | 100 | - | - |

| 競艇 | 160 | 100 | - | - |

| 生命保険 | 2,000,000 | 1,500,000 | - | - |

| 合計 | 2,000,440 | 1,500,200 | 240 | 120 |

となります。

もし一時所得が競馬や競艇だけだったり、生命保険だけということであれば、申告の必要はなかったCさん。

一時所得は、各収入項目ずつ計算するのではなく、合算で計算します。

そのため、年間の競馬払戻金が280円、競艇払戻金が160円だけだったとしても

となることに注意です。

それが良くわかる例ですね。

まとめると

Aさん Aさん |

たまたま100円で購入した3連単が高額配当の万舟券となり、500,500円の払い戻しを受けたよ。 その年に舟券購入したの、この1回だけなんだよね。スゴイでしょ?(笑) |

| 年間の一時所得を整理したら ・ 競馬払戻金280円(当たり馬券購入額100円) ・ 競艇払戻金160円(当たり舟券購入額100円) ・ 生命保険満期保険金200万円(今まで支払った保険料150万円) があります。 一時所得の計算はどうなりますか? |

AさんとCさんの場合、公営競技の払戻金も含めて申告が必要となるパターン。

| その年は100円ずつ10レースの舟券購入分で、トータル500,500円の払い戻しを受けました。 万舟券続出だったのは、ビックリです。 |

Bさんの場合、 一時所得が公営競技の払戻金のみであれば、申告の必要はないパターンとなりました。

みなさんも自分の払戻金がどのパターンに当てはまるのか、確認してみてくださいね。

未申告や修正となる場合はどうなる? 怖いペナルティ

日本国民は、日本国憲法30条に規定されているとおり「納税の義務」があります。

昭和二十一年憲法 日本国憲法 第三章 国民の権利及び義務

第三十条 国民は、法律の定めるところにより、納税の義務を負ふ。

納税のためには、毎年きちんと所得の申告を行う必要があります。

会社勤めの方であれば、会社へ毎年11月上旬頃までに必要書類を提出すれば、年末調整を行ってくれるところがほとんど。

自営業や自由業等であれば、毎年2月中旬から3月中旬(2021年は申告期間が4月中旬まで延期)に確定申告を行うこととなります。

しかし、会社の年末調整では、一時所得にかかる年末調整は行いません。

一時所得があれば、自分で確定申告を行うことになります。

例え会社でやってくれるとしても、公営競技の払戻金について年末調整に記入するのって、抵抗ありますよね。

会社の人に、ギャンブルやってる人だとバレてしまうわけですから(笑)

もし、未申告や修正となる場合はどうなるのか?

みなさんはきちんと申告すると思いますが、気になりますよね。

「納税の義務」とは、そりゃあ厳しいものなのですよ・・・

追徴課税として、加算税と延滞税がダブルで取り立てられる

「追徴課税」というのを、聞いたことがある人も多いでしょう。

追徴課税は本来、税法上の用語ではなく、通称みたいなものです。

何らかの事情で本来収めるべきであった税金と、それに加算される付帯税が発生した場合、この付帯税のことを追徴課税ということが多いです。

付帯税には、主に以下の5つがあります。

● 過少申告加算税

期限内に提出した申告書について、修正申告を行ったり、税務署から申告税額増加の更生を受けた場合に課されることになる加算税。● 無申告加算税

期限内に申告書を提出せず、期限後に申告書を提出した場合又は税務署から税額の決定を受けた場合に課されることになる加算税。● 不納付加算税

事業者が給与や報酬を支払う場合には源泉所得税を天引きして支払う必要があり、天引きした源泉所得税は原則的に翌月10日までに納付する必要がある。この納付が遅れた場合に課されることになる加算税。● 重加算税

帳簿の隠蔽・仮装など悪質な不正事実がある場合に課されることになる加算税。● 延滞税

加算税が課される場合には、法定納期限の翌日から完納する日までの期間に応じた延滞税が別途課されることになる。延滞税は利息の意味合いがある。

※ 付帯税には他に利子税がありますが、不動産や相続に関するものなので今回は省きます。

上記のとおり付帯税は、4つの加算税と延滞税からなります。

しかも各加算税と延滞税はセット。

ダブルで取り立てられるのです。

では、冒頭のお悩みを、もう一度見てみます。

|

公営競技の払戻金、もし確定申告しないとどうなるの? |

→ 無申告加算税と延滞税がかかります。

※ 公営競技の払戻金を含めた一時所得の合計収入が、50万円を超えるにも関わらず未申告の場合。

|

払戻金の確定申告したんだけど、間違って外れ舟券も経費に入れてしまっていたことがわかったんだよね。 申告の修正ってできるのかな? |

→ 修正申告はできますが、過少申告加算税と延滞税がかかる場合があります。

※ 税務署の調査を受ける前(調査の事前通知前)に自主的に修正申告をすれば、過少申告加算税はかからないとされています。ただし、延滞税はかかります。

未申告の場合をシミュレートしてみた

ここで、もし公営競技の払戻金があるにも関わらず、申告をしなかったらどうなるかをシミュレートしてみます。

| 生粋のギャンブラーで定職に就かず、日がな競馬や競艇の払戻金のみで生活をしている。 そのため年間の収入は、公営競技の払戻金のみ。 令和2年分の申告において馬券や舟券は競艇場で購入しており、足がつかないだろうと高を括っていたが、令和3年10月15日、税務署の職員がやってきて無申告であることを指摘される。 |

なんか、いかにも悪いことしてそうな人相ですよね(笑)

さて、シミュレート内容については、以下のとおりとします。

| 収入 | 給与や事業収入はなく、競馬や競艇の払戻金のみとする 【内訳】・ 競馬や競艇の払戻金 700万円 ・ 当たり投票券購入額 250万円 |

| 一時所得計算 | 700万円-250万円-50万円×1/2=200万円 |

| 所得から差し 引かれる金額 |

・ 国民健康保険、国民年金は未納とする ・ 生命保険や損害保険の加入なし ・ 所得から差し引かれる金額は、基礎控除の48万円のみとする |

| 課税される 所得金額 |

200万円-48万円=152万円 |

| 上記に対する 税額 |

152万円×0.05(段階別計算式により)=76,000円 |

| 復興特別 所得税額 |

76,000円×2.1%=1,596円 |

| 合計税額 | 76,000円+1,596円≒77,500円(端数処理後) |

Xさんが本来収めるべき税額を77,500円とした場合、未申告における追徴課税を含めた税金がどうなるのか?です。

未申告における追徴課税は、以下のとおりです。

● 無申告加算税

各年分の無申告加算税は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額となる。

なお、税務署の調査を受ける前に自主的に期限後申告をした場合には、この無申告加算税が5%の割合を乗じて計算した金額に軽減される。

(ただし、平成29年1月1日以後に法定申告期限が到来するもの(平成28年分以後)については、調査の事前通知の後にした場合は、50万円までは10%、50万円を超える部分は15%の割合を乗じた金額となる。)

● 延滞税

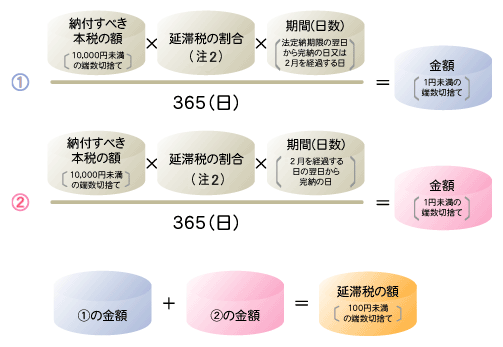

延滞税の額は、法定納期限(注1)の翌日から完納する日までの日数に応じ、次により計算した金額の合計額(+

)となる。

(注1) 法定納期限とは、国税に関する法律の規定により国税を納付すべき期限をいい、原則として法定申告期限と同一の日となる。

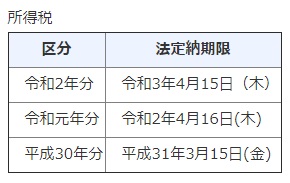

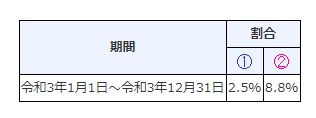

(注2) [令和3年1月1日以後の期間に対応する延滞税の割合]

納期限(※)までの期間及び納期限の翌日から2月を経過する日までの期間については、年「7.3%」と「延滞税特例基準割合(注3)+1%」の いずれか低い割合

納期限の翌日から2月を経過する日の翌日以後については、年「14.6%」と「延滞税特例基準割合(注3)+7.3%」のいずれか低い割合

※納期限は次のとおり。

・期限内に申告された場合には法定納期限

・期限後申告又は修正申告の場合には申告書を提出した日

・更正・決定の場合には更正通知書を発した日から1月後の日(注3) 延滞税特例基準割合とは、各年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいう。

【出典:国税庁】

『延滞税の計算方法』

『延滞税の割合』

まぁ~面倒な計算になるわけですよね💦

Xさんの場合、令和2年分の納付すべき税額77,500円に対する無申告加算税と延滞税が別途徴収されることになります。

税務署の職員が来た令和3年10月15日に申告し、納付も同日に済ませた場合は以下のようになります。

▶ 無申告加算税

77,500円×15%(原則)≒11,600円(数字は端数処理後)

※ ただし、平成28年分以後、調査の事前通知の後にした場合は77,500円×10%≒7,700円(端数処理後)となる。

▶ 延滞税

| 納付すべき本税の額 | 延滞税の割合 | 期間(日数) | 金額 | |

| ① | 70,000円 ※端数処理後 |

2.5% | 60日 | 287円 |

| ② | 70,000円 ※端数処理後 |

8.8% | 123日 | 2,075円 |

| 延滞税 計 | 2,300円 ※端数処理後 |

|||

▶ Xさんが無申告だったため支払うべき令和2年分の税金合計額

| 納付すべき税額 | 無申告加算税 | 延滞税 | 合計 |

| 77,500円 | 7,700円 ※10%適用の場合 |

2,300円 | 87,500円 |

無申告によるペナルティとして、当初税額より1万円多く支払わなければいけなくなったDさん。

これはあくまでもシミュレートであって、本来はもっと複雑になると思います。

収入額や、申告までに要した空白期間が長ければ長いほど変わってきますから、きちんと申告期限内に確定申告することをオススメします!

過少申告の場合をシミュレートしてみた

では、当初の申告が間違っており過少申告となった場合についてもシミュレートしてみます。

ここでもう一度、Xさんに登場していただきます。

| 令和2年分の公営競技払戻金について申告するも、外れ投票券も含め申告しており、令和3年10月15日に税務署職員より指摘を受ける。 修正申告の結果、120,000円が過少申告と算定され、納税することになった。 |

今回のXさんは、確定申告したものの間違っていた例。

過少申告分の120,000円がどうなるのか、計算していきます。

過少申告における追徴課税は、以下のとおりです。

● 過少申告加算税

過少申告加算税の金額は、新たに納めることになった税金の10%相当額。

ただし、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%。

税務署の調査を受ける前に自主的に修正申告をすれば、過少申告加算税はかからない。

(ただし、平成29年1月1日以後に法定申告期が到来するもの(平成28年分以後)については、調査の事前通知の後にした場合は、50万円までは5%、50万円を超える部分は10%の割合を乗じた金額の過少申告加算税がかかる。)新たに納める税金は、修正申告書を提出する日が納期限となるので、その日に納める。

● 延滞税

延滞税の額は、法定納期限(注1)の翌日から完納する日までの日数に応じ、次により計算した金額の合計額(+

)となる。

(注1) 法定納期限とは、国税に関する法律の規定により国税を納付すべき期限をいい、原則として法定申告期限と同一の日となる。

(注2) [令和3年1月1日以後の期間に対応する延滞税の割合]

納期限(※)までの期間及び納期限の翌日から2月を経過する日までの期間については、年「7.3%」と「延滞税特例基準割合(注3)+1%」の いずれか低い割合

納期限の翌日から2月を経過する日の翌日以後については、年「14.6%」と「延滞税特例基準割合(注3)+7.3%」のいずれか低い割合

※納期限は次のとおり。

・期限内に申告された場合には法定納期限

・期限後申告又は修正申告の場合には申告書を提出した日

・更正・決定の場合には更正通知書を発した日から1月後の日(注3) 延滞税特例基準割合とは、各年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいう。

【出典:国税庁】

『延滞税の計算方法』

『延滞税の割合』

▶ 過少申告加算税

120,000円×10%=12,000円(原則)

※ ただし、平成28年分以後、調査の事前通知の後にした場合は120,000円×5%=6,000円となる。

▶ 延滞税

| 納付すべき本税の額 | 延滞税の割合 | 期間(日数) | 金額 | |

| ① | 120,000円 | 2.5% | 60日 | 493円 |

| ② | 120,000円 | 8.8% | 123日 | 3,558円 |

| 延滞税 計 | 4,000円 ※端数処理後 |

|||

▶ Xさんが過少申告だったため支払うべき令和2年分の税金合計額

| 納付すべき税額 | 過少申告加算税 | 延滞税 | 合計 |

| 120,000円 | 6,000円 ※5%適用の場合 |

4,000円 | 130,000円 |

過少申告は一度申告しているとは言え、間違った申告に対するペナルティです。

税金の申告は、きちんと正確にですね。

確定申告の修正には3つの種類がある

|

払戻金の確定申告したんだけど、間違って外れ舟券も経費に入れてしまっていたことがわかったんだよね。 申告の修正ってできるのかな? |

最後に、確定申告の修正について補足しておきます。

確定申告の修正は、確定申告の期限前(当該年度の確定申告受付期間内)か期限後(当該年度の確定申告受付終了後)によって、3種類の修正方法に分かれます。

▶ 訂正申告

確定申告の期限前に確定申告を修正する場合は、すべて訂正申告となる。▶ 修正申告

確定申告の期限後に申告した税額が少なかった場合、または還付額が多かった場合は、修正申告を行う。▶ 更生の請求

確定申告の期限後に申告した税額が多かった場合、または還付額が少なかった場合は、更生の請求を行う。

3種類の修正方法のうち追徴課税となる場合があるのは、修正申告のみ。

訂正申告は確定申告の期限前なら何度も行うことができますし、更生の請求が認められると、税金を多く収めた分の還付を受けることになります。

できれば確定申告の修正は、しないで済むに越したことはありません。

しかし人間は、間違える動物。

万が一、間違って申告してしまった場合、申告期限前ならやり直しできます。

また、申告期限後であっても早めに修正申告しさえすれば、追徴課税が少なくて済みますよ。

納税は国民の義務です。

未申告や納税できない場合、悪質なものは逮捕や財産が差し押さえられる可能性もあります。

税金の取り立ては、あまくないです。

あまかったら、きちんと納税している人が馬鹿を見ちゃいますもんね。

公営競技の払戻金は、自分が労働によって得た対価ではありません。

しかし、稼いだことには変わらないのです。

収入や必要経費の認識の違いが、脱税につながることもあります。

ここまでブログを読んでいただいた方は、公営競技の払戻金や一時所得の認識は正確なものになったと思います。

もし、間違って申告してしまった方は、早めの訂正申告、または修正申告を。

「確定申告は期限内に、正確に」ですね。

|

コメント